国内債の運用難で消去法的な外債投資頼み─生保各社の運用計画

長めゾーン金利の早期正常化を望んでも、トランプ・ラリー再燃まで日銀は動きにくそうです。

日銀が“潰した”長期・超長期ゾーン金利

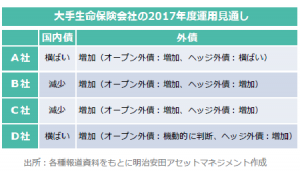

大手の生命保険会社の2017年度運用計画が4月26日、出そろいました。市場環境については、各社とも総じて「若干のドル高/円安、日米株高、米金利上昇」を見込んでいます。投資配分については、保険会社の資産負債構成上、運用資金の大半を振り向けねばならないはずの国内債には引き続き慎重で、減額を計画する先も目立ちます。各社とも概ね「20年や30年ゾーンで(日本銀行のマイナス金利策導入前の)1%超に戻らないと国内債の増額は難しい」との判断です。前回の2016年度運用計画の公表時には、「非常時の1年」と位置づけた大手生保もありました。日銀の政策で生保各社も運用難に苦しむ中、この「非常時」は長期化しそうな情勢です。

長めゾーン金利には早期正常化を望む日銀

日銀は、短期金利をマイナスに抑えると同時に、長期金利をゼロ%程度に誘導する前代未聞の政策を併用し、長短の2点で金利を操作してイールドカーブをコントロールしています。日銀は「イールドカーブのうち、より長めの金利ほど、経済や物価への直接的な影響よりも、保険や年金といった金融の社会インフラ機能と強く関連している点を踏まえなければならない」(雨宮理事、1月11日)との立場です。「金融の社会インフラ機能」という言葉には、「日銀の管轄外の領域なので、いつまでも日銀が影響力を行使すべきでない」とのニュアンスが感じられます。

さらに日銀は、「経済とか物価に対する見方が改善した場合には、それに見合った形で長期金利操作目標を引き上げたとしても、金融緩和の度合いを減じることにはならない」(中曽副総裁、2月9日)と踏み込みました。長めゾーン金利は「早く市場実勢にゆだねたい」とも受け取れる日銀の姿勢は、「非常時」対応を強要されている年金基金や保険会社等には朗報です。

日銀はトランプ・ラリー再燃待ちか

ところが最近では、長めゾーン金利の早期正常化に向けた動きを、日銀は封印してしまったかのような印象です。原因は、トランプ・ラリー(株高、金利上昇、ドル高)の「中だるみ」と考えられます。減税策の議会審議が難航し、年末までもたつきそうな情勢になってきたからです。

トランプ・ラリーは、「トランプ政権の減税策など景気刺激策が実施されれば、(すでに完全雇用は達成されたため)インフレ圧力となり、金利上昇やドル高が不可避」との発想です。トランプ・ラリー再燃に備えFRB(米連邦準備制度理事会)は、「FRBバランスシート縮小アナウンス」という、(1回しか発動できない政策カードながら)利上げ2回分に相当する政策を準備し始めています。日銀も、トランプ・ラリー再燃による米国金利の上昇圧力──ひいてはドル高圧力を利用して、(日米金利差を一定に保つような形で)長期金利の誘導目標を徐々に引き上げていく戦略を練っていると推測されます。日銀だけが長期金利ゼロ%誘導を解除すれば、円高となりかねないからです。「日銀は、トランプ・ラリー再燃を待ち構えている」と言えそうです。

「非常時」対応の消去法的な外債投資

長めゾーン金利の異常な低下という「非常時」の長期化に、生保各社は消去法で、2017年度も「前年度ほど大規模でなさそう」との観測はありますが、引き続き外債投資に頼る構図です。為替ヘッジした外債(ヘッジ外債)を、国内債の代替と位置づけ、増額を見込む生保が目立ちます。先行きのドル/円為替レートの水準感から為替ヘッジなしのオープン外債を増額見込みの生保や、為替レート次第でオープン外債を機動的に増額する見込みの生保等もあります。

とりわけ2017年度は、外債の中でも、社債を増額する動きが目立ちます。社債は、(信用リスクや流動性リスクをきちんと管理できれば)国債利回りに上乗せされる形のクーポン収入を積み上げられるため、金利上昇時や円高時の評価損を軽減するバッファー(緩衝)となり得るからです。米国の前回の利上げ局面(2004~2006年)でも、社債スプレッドのタイト化が顕著でした。国債よりも社債が選好されたのです。年末先送り観測もあるトランプ・ラリー再燃──そして日銀の長期金利ゼロ%誘導解除による長めゾーン金利の早期是正が待ち望まれます。

- 当資料は、明治安田アセットマネジメント株式会社がお客さまの投資判断の参考となる情報提供を目的として作成したものであり、投資勧誘を目的とするものではありません。また、法令にもとづく開示書類(目論見書等)ではありません。当資料は当社の個々のファンドの運用に影響を与えるものではありません。

- 当資料は、信頼できると判断した情報等にもとづき作成していますが、内容の正確性、完全性を保証するものではありません。

- 当資料の内容は作成日における筆者の個人的見解に基づいており、将来の運用成果を示唆あるいは保証するものではありません。また予告なしに変更することもあります。

- 投資に関する最終的な決定は、お客さま自身の判断でなさるようにお願いいたします。

金融商品取引業者 関東財務局長(金商)第405号

加入協会:一般社団法人投資信託協会/一般社団法人日本投資顧問業協会